Carve-outs, die Abspaltung einer Geschäftseinheit von einem Unternehmen, sind komplexe Transaktionen, die sorgfältige Planung und Koordination erfordern, um ihre vielfältigen Herausforderungen zu bewältigen. Wie kann ein solches Desinvestitionsprojekt navigiert werden, um einen erfolgreichen Übergang zu gewährleisten?

Carve-outs, die Abspaltung einer Geschäftseinheit von einem Unternehmen, sind komplexe Transaktionen, die sorgfältige Planung und Koordination erfordern, um ihre vielfältigen Herausforderungen zu bewältigen. Wie kann ein solches Desinvestitionsprojekt navigiert werden, um einen erfolgreichen Übergang zu gewährleisten?

Unabhängig von der wirtschaftlichen Lage auf dem Markt überprüfen Unternehmen kontinuierlich ihre Geschäftsportfolios, um ihr volles Wertpotenzial zu realisieren. Die Steigerung des Werts eines Geschäftsportfolios umfasst nicht nur den Erwerb oder die Fusion von Unternehmen, sondern auch den Verkauf von Einheiten, die nicht mit der Strategie übereinstimmen oder einfach nicht produktiv sind. Darüber hinaus gibt es möglicherweise andere Treiber für den Verkauf, wie kommerzielle Aspekte, finanziellen Druck und regulatorische Anforderungen. Ein gutes Beispiel in der Telekommunikationsbranche ist die Konsolidierung in den letzten Jahren, bei der eine zunehmende Anzahl von Telekommunikationsbetreibern nicht zum Kerngeschäft gehörende Vermögenswerte (z. B. Türme und Glasfasernetze) abstoßen, um sich stärker auf ihr Kerngeschäft zu konzentrieren.

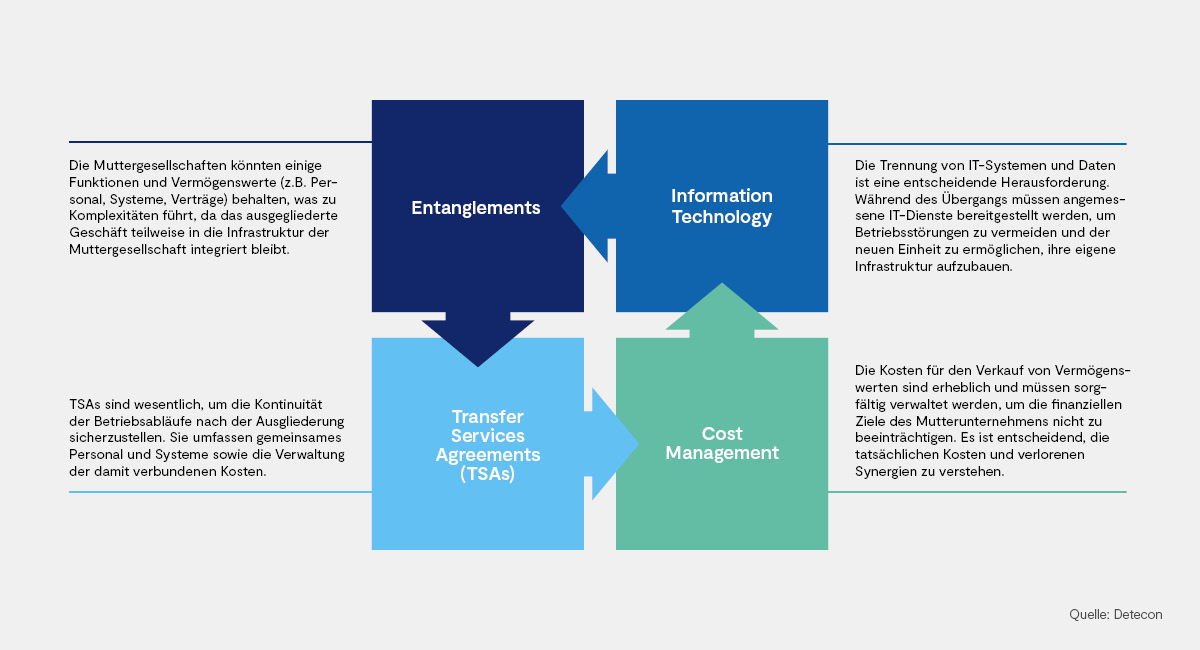

Carve-outs stellen für sowohl Verkäufer (Muttergesellschaften) als auch Investoren (potenzielle Käufer) einzigartige Herausforderungen dar. Verkäufer stehen vor Problemen wie Bewertungsunterschieden, komplexer finanzieller Berichterstattung und buchhalterischer Trennung, erheblichen steuerlichen Überlegungen, Schwierigkeiten beim Übergang von Mitarbeitern und Entscheidungen darüber, welche Vermögenswerte und Verbindlichkeiten behalten werden sollen. Investoren müssen Hürden bei der Due Diligence, der Sicherung der Finanzierung, der Integration des erworbenen Geschäfts, der Gewährleistung der Geschäftskontinuität, der Erlangung regulatorischer Genehmigungen, der Realisierung von Synergien, dem Management von Veränderungen und den Rebranding-Bemühungen überwinden. Beide Parteien müssen diese Komplexitäten navigieren, um einen erfolgreichen Carve-out und Übergang zu erreichen (siehe Abbildung 1).

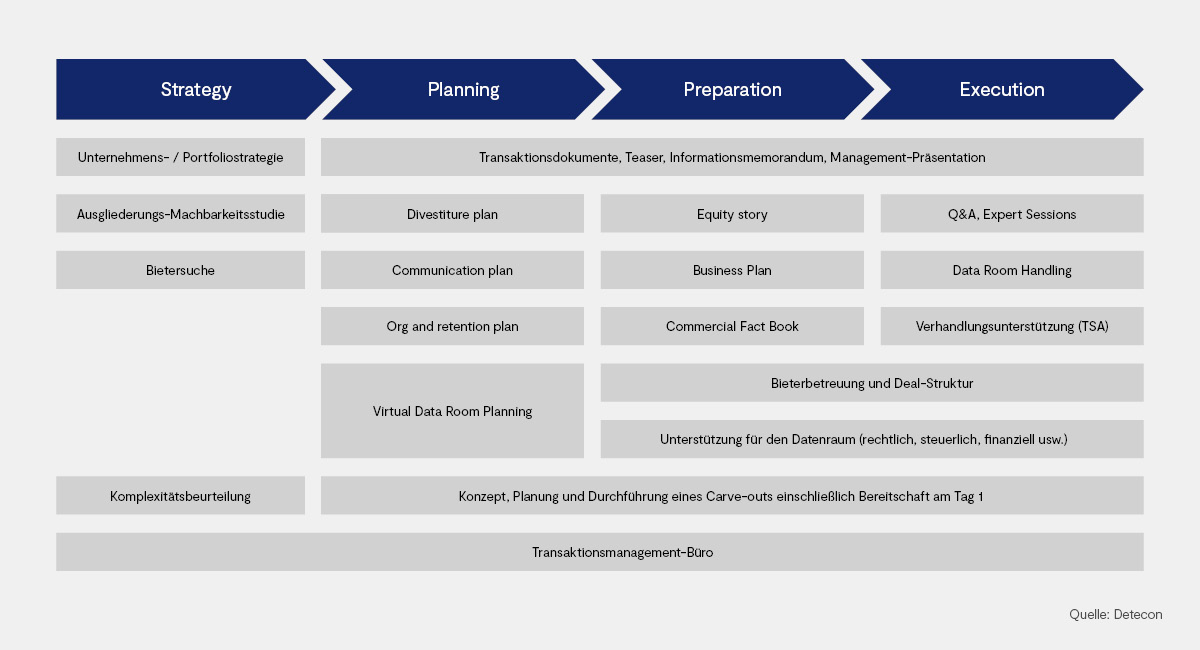

Ein Desinvestitionsprojekt erfordert Fähigkeiten, die die gesamte Wertschöpfungskette tangieren, einschließlich End-to-End-Unterstützung von der Strategie bis zur Ausführung und die Zusammenarbeit mit internen und externen Interessengruppen (siehe Abbildung 2).

Strategische Identifikation von Carve-out-Möglichkeiten

Ein Carve-out, die Abspaltung einer Geschäftseinheit von einem Unternehmen, zielt darauf ab, diese als eigenständiges Unternehmen zu etablieren oder an ein anderes Unternehmen zu verkaufen. Bei der Entwicklung einer Carve-out-Strategie ist es wichtig, sowohl die unmittelbaren Ziele und die operative Umsetzung als auch das größere Bild des gesamten Unternehmensportfolios zu berücksichtigen. Die Analyse eines Portfolios kann einen erheblichen Einfluss auf diese strategische Entscheidung haben. Durch die systematische Bewertung der verschiedenen Geschäftseinheiten oder Produktlinien kann ein Unternehmen identifizieren, welche Einheiten im langfristigen strategischen Fokus stehen und welche nicht. Kriterien wie Umsatzwachstum, Marktanteil, strategische Bedeutung und Ressourcenverbrauch können helfen zu bestimmen, welche Geschäftseinheiten Kernkomponenten des Unternehmens sind und welche potenzielle Kandidaten für Carve-outs sind.

Mit diesem integrierten Ansatz wird der Carve-out-Prozess nicht nur als Reaktion auf aktuelle Marktbedingungen oder kurzfristige finanzielle Überlegungen betrachtet. Vielmehr basiert er auf einer fundierten Analyse, die sicherstellt, dass er im Einklang mit den langfristigen strategischen Zielen des Unternehmens steht. Dies gewährleistet, dass sowohl die Carve-out-Entscheidung als auch deren anschließende Umsetzung optimal zum Gesamtbild des Unternehmens beitragen und dessen strategische Ausrichtung stärken. Es kann sinnvoll sein, externe Experten in diesen Prozess einzubeziehen, um den Prozess zu optimieren.

Sorgfältige Planung und Koordination

Der Planungsprozess erfordert die Genehmigung durch Entscheidungsträger und die Entwicklung eines detaillierten Organisationsplans, während gleichzeitig der Verbleib von Schlüsselpersonal sichergestellt und ein multidisziplinäres Projektteam zusammengestellt wird. Darüber hinaus ist es während des gesamten Prozesses entscheidend, einen klaren Kommunikationsplan zu haben, der sicherstellt, dass alle Interessengruppen regelmäßig informiert werden, um Unsicherheit zu minimieren und Vertrauen aufzubauen. Ein solcher integrierter Ansatz gewährleistet einen systematischen und effizienten Carve-out-Prozess.

Die Vorbereitung umfasst die Erstellung wesentlicher Dokumente wie der Equity Story und des Geschäftsplans, die die zukünftige Strategie und Lebensfähigkeit der abgespaltenen Einheit darlegen. Die kommerzielle Due Diligence bewertet die Nachhaltigkeit des Geschäftsmodells und die Marktpositionierung. Der Carve-out-Plan, zusammen mit einer Day 1 Readiness (D1R) Bewertung, stellt sicher, dass die neue Einheit bereit ist und einen reibungslosen Übergang zur Unabhängigkeit gewährleisten kann, oft unterstützt durch Übergangsservicevereinbarungen (TSAs), um den Betrieb während des Übergangs aufrechtzuerhalten.

Sicherstellung eines reibungslosen und effizienten Fortschritts

Schließlich spielt während der Ausführungsphase eines Carve-outs das Transaction Management Office (TMO) eine entscheidende Rolle bei der Verwaltung der täglichen Abläufe der Transaktion. Das TMO stellt sicher, dass das Geschäft erfolgreich, pünktlich und innerhalb des Budgets abgeschlossen wird, während es die Interessen der Stakeholder schützt, Risiken minimiert und die Wertschöpfung maximiert. Effektive TMOs überwachen den Transaktionslebenszyklus und sorgen für einen reibungslosen und effizienten Fortschritt. Nach der Transaktion verlagert sich der Fokus auf die Day 1 Readiness, bei der das neu unabhängige Unternehmen nahtlos den Betrieb aufnehmen muss, ohne Geschäftsprozesse zu unterbrechen. Dies erfordert einen ganzheitlichen Ansatz, um Abhängigkeiten zu identifizieren und Prozesse zu koordinieren. Bereitschaftszertifizierungen oder Ready Checkpoints (RCPs) werden durchgeführt, um Überraschungen zu vermeiden und die Geschäftskontinuität zu gewährleisten.

Zusammenfassend lässt sich sagen, dass Carve-outs komplexe Transaktionen sind, die sorgfältige Planung und Koordination erfordern, um die vielfältigen Herausforderungen zu bewältigen, die sie mit sich bringen. Die Sicherstellung der Betriebskontinuität durch Übergangsservicevereinbarungen, das effektive Management von Verflechtungen zwischen der Muttergesellschaft, der Abspaltung und die Handhabung der Trennung von IT-Systemen sind entscheidend für einen erfolgreichen Carve-out. Darüber hinaus ist die Kontrolle der damit verbundenen Kosten entscheidend, um die finanziellen Ziele der Muttergesellschaft zu erreichen und sicherzustellen, dass die abgespaltene Einheit unabhängig arbeiten kann. Durch die strategische Bewältigung dieser Herausforderungen können sowohl Käufer als auch Verkäufer den Wert und das Potenzial des veräußerten Geschäfts maximieren und den Weg für zukünftiges Wachstum und Erfolg ebnen.